I danni dell’ombra lunga

di Berlusconi

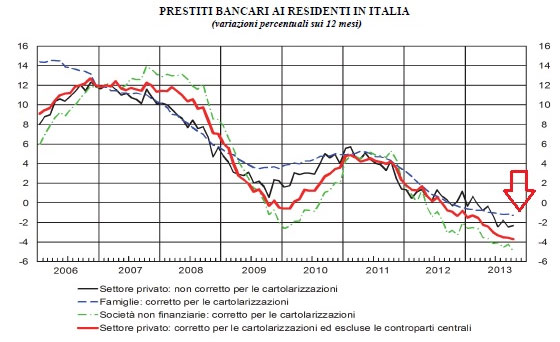

La pessima reputazione acquisita dall’Italia fa ancora guai: da un’inchiesta di Goldman Sachs risulta che gli investitori percepiscono le nostre banche come le più rischiose e anche un report Ubs punta il dito sulle sofferenze: Bankitalia cerca di tranquillizzare la City. Intanto i prestiti scendono ancora

(pubblicato su Repubblica.it il 12 dic 2013)

Nuvole nere e minacciose si addensano sull’orizzonte italiano. Ancora non piove, ma c’è il rischio che si scateni una nuova tempesta. Come per i fenomeni meteorologici, non è detto che succeda: a volte il vento spazza via le nubi e le allontana prima che scoppi la bufera, ma certo c’è da preoccuparsi.

Da qualche tempo stiamo assistendo a nuove prese di posizione negative sull’Italia da parte di agenzie di rating e osservatori economici. Per il momento questo non si è tradotto in comportamenti di mercato – anzi, le nostre autorità monetarie segnalano un ritorno degli investitori stranieri sui nostri Btp – ma le tendenze fanno presto a rovesciarsi, e quando accade si può produrre un “effetto valanga” come purtroppo abbiamo già sperimentato nel passato anche recente.

Un pessimo segnale è stato il risultato di un sondaggio di Goldman Sachs tra gli investitori di cui ha riferito poco più di un mese fa il Wall Street Journal. Alla domanda su quale fosse il sistema bancario più a rischio, ben l’86% degli intervistati ha indicato quello italiano, a fronte, per esempio, del 56% che ha indicato la Spagna. Il motivo? Troppi crediti in sofferenza e troppi Btp in portafoglio. Il rischio-paese continua a riverberarsi sul giudizio sulle banche.

Ora, sappiamo bene che le analisi delle agenzie di rating o dei grandi gruppi finanziari sono spesso poco attendibili e prendono frequenti cantonate. Ma qui il problema è diverso, perché stiamo parlando della percezione degli investitori, che, giusta o sbagliata che sia, determina i loro comportamenti sul mercato. Evidentemente subiamo ancora i danni della mancanza di credibilità “conquistata” dall’Italia con l’ultimo governo Berlusconi, esplicitata platealmente dal sorriso ironico che si scambiarono Sarkozy e Merkel - ad una domanda sul governo italiano – nella famosa conferenza stampa al termine di un vertice europeo.

Anche il gigante svizzero Ubs, comunque, in un recente studio di cui ha parlato il sito formiche.net afferma che “l’Italia rappresenta uno dei maggiori mercati europei di non performing loan (crediti in sofferenza), con una dimensione di 243 miliardi di euro e con uno dei peggiori rapporti di copertura del rischio, pari in media al 38,4%”.

La Banca d’Italia non ha per niente sottovalutato queste notizie. E ha risposto qualche giorno fa, il 6 dicembre, presentando alla City di Londra un “Financial Stability Report“ a una platea di oltre cento operatori tra asset managers, executives di fondi sovrani, analisti finanziari, hedge funds, chief economist dei maggiori gruppi bancari mondiali, rappresentanti delle banche centrali, traders, giornalisti specializzati. Anche senza riferimenti espliciti, alcuni dei dati presentati appaiono come una replica puntuale a quelle osservazioni.

Sono state innanzitutto ricordate le analisi del Fondo monetario sull’Italia da cui risulta che, anche di fronte a scenari estremi di deterioramento del credito, le risorse delle banche italiane sarebbero sufficienti a garantire coperture ed evitare rischi di default. Sulla grande quantità di titoli pubblici in portafoglio è stato detto che, con la normalizzazione attesa delle condizioni di mercato, si è registrata una cessione di titoli da parte degli istituti di credito e insieme un rinnovato interesse all'acquisto da parte di investitori non nazionali. E se per la provvista di liquidità le nostre banche sono ancora molto dipendenti dalla Bce, hanno tuttavia riacquistato la capacità di raccolta sul mercato dei capitali (cosa che notava anche l’articolo del WSJ citato). Infine è stata sottolineata la bassa leva finanziaria e l’adeguata capitalizzazione, comprovata dal fatto che la crisi ha reso necessari solo due interventi pubblici di entità abbastanza modesta. Anche nel peggiore degli scenari futuri, hanno sottolineato gli uomini di Via Nazionale citando ancora l’Fmi e anche altre analisi, potrebbero al massimo avere qualche difficoltà la banche piccole e medie, di cui peraltro è già in atto il rafforzamento patrimoniale. E in effetti anche dallo studio di Ubs risulta che le nostre banche più importanti, Intesa e Unicredit, pur avendo un livello di sofferenze molto elevato in valore assoluto (circa 56 miliardi Unicredit e quasi 50 Intesa, rispettivamente il 23 e il 20% del totale), in rapporto ai crediti erogati si collocano la prima al 3,5 e la seconda poco sotto al 3%, valori che sarebbe difficile definire disastrosi. Inoltre il tasso di copertura, cioè il rapporto tra le riserve e le sofferenze lorde, è oltre il 60% per Intesa e il 55 per Unicredit, valori non distanti da quelli medi, per esempio, di Francia e Regno Unito.

Insomma, è vero che le sofferenze sono elevate. E’ appena uscito, tra l’altro, il Bollettino economico di Bankitalia, dove si rileva che sono al massimo storico, il triplo rispetto al 2008 e il doppio del 2010, e ancora in crescita (al mostruoso tasso del 22,9% su base annua). Ma Bankitalia sottolineato un dato peraltro già noto ma assai rilevante, e cioè che, se si utilizzasse il sistema di classificazione delle sofferenze simile a quello della maggior parte degli altri paesi comparabili, il totale scenderebbe di un terzo. Ci si attende comunque un miglioramento della situazione dalla ripresa del mercato delle cartolarizzazioni, aiutato a sua volta dalla riduzione della frammentazione del sistema finanziario europeo (attraverso il consolidamento del sistema di sorveglianza unico) e da previsioni fiscali, contenute nell'attuale versione della Legge di Stabilità, più favorevoli in tema di "loan losses". Insomma, Bankitalia ha disegnato un quadro del sistema creditizio italiano che, senza nascondere gli elementi di difficoltà, mostra però una situazione tutt’altro che critica e sicuramente migliore di quelle di molti altri paesi.

Speriamo che gli uomini di Via Nazionale siano stati convincenti e che le loro argomentazioni bastino a contrastare la percezione negativa che si è diffusa sulle banche italiane, perché i problemi che abbiamo sono già più che sufficienti senza che se ne aggiungano degli altri generati da valutazioni sbagliate. E tra i problemi più gravi i dati del Bollettino ne segnalano in particolare uno: i prestiti all’economia continuano a scendere, ad ottobre –3,9 su base annua in peggioramento rispetto al –3,5 del mese precedente, e quelli alle imprese non finanziarie vanno ancora peggio, -4,9% (-4,2 a settembre), al livello del luglio 2011. Se non si inverte questo trend, la ripresa resterà un miraggio. E allora sì che dalle nuvole nere arriverà una nuova tempesta.

Speriamo che gli uomini di Via Nazionale siano stati convincenti e che le loro argomentazioni bastino a contrastare la percezione negativa che si è diffusa sulle banche italiane, perché i problemi che abbiamo sono già più che sufficienti senza che se ne aggiungano degli altri generati da valutazioni sbagliate. E tra i problemi più gravi i dati del Bollettino ne segnalano in particolare uno: i prestiti all’economia continuano a scendere, ad ottobre –3,9 su base annua in peggioramento rispetto al –3,5 del mese precedente, e quelli alle imprese non finanziarie vanno ancora peggio, -4,9% (-4,2 a settembre), al livello del luglio 2011. Se non si inverte questo trend, la ripresa resterà un miraggio. E allora sì che dalle nuvole nere arriverà una nuova tempesta.

------------------------

*UBS precisa che lo studio sul settore bancario italiano attribuito da Formiche.net alla banca non esprime la view ufficiale di UBS. UBS Investment Research stabilisce la propria 'house view' nei confronti del mercato esclusivamente attraverso la ricerca regolarmente pubblicata e diffusa agli investitori e al mercato.