Italia '90-'95,

gli anni della svolta

In quel quinquennio, iniziato con il Trattato di Maastricht, proseguito con la crisi finanziaria e di conseguenza la moderazione salariale, le privatizzazioni, il bilancio pubblico in saldo primario, comincia a cambiare concretamente il modello sociale ed economico costruito nei decenni precedenti

Per il numero dei 30 anni di Affari & Finanza mi era stato chiesto un articolo su questo periodo, ma non ci si era chiariti sul fatto che dovesse essere focalizzato essenzialmente sulle banche. Così, dopo i primi capoversi, ho modificato quello poi uscito sul giornale il 24 ottobre 2016 (che trovate qui). Ma pubblico anche questo perché penso che anche altri eventi che non entravano nelle 80 righe prescritte (...i limiti dell'informazione su carta) meritino di essere ricordati, seppure in poche righe.

Nel corso del 1990 due Consigli europei definivano quello che sarebbe stato il Trattato di Maastricht, che sarebbe stato approvato nella cittadina olandese il 9 dicembre 1991 e firmato ufficialmente il 7 febbraio dell'anno successivo. L'elaborazione avveniva l'anno dopo la caduta del Muro di Berlino, e questo non è senza significato. Quella che era stata considerata l'alternativa al capitalismo era fallita, sconcertando anche i socialdemocratici che pure non avrebbero dovuto sentirsi toccati dalla fine di un'idea politica che in teoria avevano da tempo ripudiato. Così, anche le sinistre riformiste si arresero a quella che appariva l'ideologia vincente: senza riflettere sul fatto che le teorie economiche allora egemoni (e purtroppo ancora oggi) rappresentavano solo una delle possibili forme di capitalismo, e per giunta quella più intrinsecamente reazionaria. Gli anni '90 dell'Italia vanno visti attraverso questa chiave di lettura: è allora che inizia la trasformazione, tuttora in atto, del modello sociale costruito in Europa nel dopoguerra.

E non è certo un fenomeno solo italiano: la completa liberalizzazione dei movimenti di capitale, che anch'essa data da allora, fornisce una potente spinta alla globalizzazione dell'economia, e rende gli Stati soggetti ai colpi della finanza. Il primo grande segnale che tutto è cambiato è la crisi del Sistema monetario europeo nel 1992: la forza che le nuove regole hanno dato ai mercati fa sì che venga battuta non una sola banca centrale, ma il sistema delle 13 banche centrali dei paesi che aderivano all'accordo di cambio.

Si capisce che in Italia inizi una nuova era. La crisi del '92 travolge le resistenze a procedere con le privatizzazioni e a riformare il sistema bancario. Presidente del Consiglio è Giuliano Amato e porta il suo nome la legge (varata due anni prima) che spinge le banche a trasformarsi in Spa, premessa indispensabile per avviare una razionalizzazione del sistema attraverso fusioni e acquisizioni. All'epoca quasi tutto il sistema creditizio è riconducibile - sotto varie forme giuridiche - all'area pubblica e anche le più grandi banche italiane sono minuscole rispetto ai giganti del credito che in tutti i paesi avanzati stanno diventando sempre più grandi. La prima privatizzazione, varata proprio con la manovra del '92, sarà quella del Credito Italiano (quello che oggi è diventato Unicredit), allora di proprietà dell'Iri insieme a Banca Commerciale, Banco di Roma e Banco Santo Spirito, queste ultime due in notevoli difficoltà.

Per buona parte del decennio, comunque, le aggregazioni sono piuttosto conseguenza della necessità di fronteggiare crisi che di scelte di mercato. Così ad esempio la cessione prima del Santo Spirito e poi del BancoRoma alla Cassa di risparmio di Roma, che darà origine alla Banca di Roma (1992). Un'operazione che fa discutere. L'Iri prima cede alla Cassa (guidata da Cesare Geronzi) il S. Spirito per circa 700 miliardi di lire, usa quei soldi per ricapitalizzare il BancoRoma e poi lo conferisce ad una holding che controlla le due banche citate avendo in cambio una partecipazione di minoranza. E' un primo esempio di privatizzazione "all'italiana", in cui il settore pubblico non sembra valorizzare adeguatamente i suoi asset. Romano Prodi, all'epoca presidente dell'Iri, dirà che si trattava di una via obbligata, perché il BancoRoma doveva essere ricapitalizzato e l'istituto non ne aveva la possibilità. In questo panorama fa eccezione - nel 1994 - l'Opa lanciata sul Credito Romagnolo dal Credito Italiano, guidato da un banchiere, Lucio Rondelli, che nonostante i suoi 70 anni è il più pronto a cogliere le occasioni che la nuova situazione ha creato.

La grande paura del '92 spinge ad affrontare anche un altro nodo, quello delle pensioni. Il sistema previdenziale italiano costa troppo per varie ragioni. Meccanismi troppo generosi, sopravvalutazione della crescita futura quando il sistema fu elaborato, utilizzo improprio come ammortizzatore sociale per il personale licenziato nelle ristrutturazioni o nei fallimenti aziendali, evoluzione demografica, tasso di occupazione più basso che nei paesi comparabili: tutti fattori che rendono urgente una riforma. Verrà elaborata nel '93 e sarà varata (la prima di una lunga serie) nel '95 da Lamberto Dini nella sua breve presidenza del Consiglio. Nel '93 è stata anche istituita la previdenza complementare (i Fondi pensione). Mai decollata come fenomeno di massa, per una ragione molto semplice: la maggior parte dei salari sono troppo bassi per permettere un ulteriore accantonamento in vista di un futuro che per molti è assai lontano. Sempre nel '93 veniva stipulato l'accordo Confindustria-sindacati-governo, quello della cosiddetta "concertazione": prevedeva diverse cose, ma praticamente la sola che sia stata attuata riguarda la moderazione salariale.

Calmierare i salari avrebbe dovuto farci recuperare competitività, che prima della crisi era stata erosa anche a causa di una inflazione sempre un po' superiore ai nostri competitori. Invece è diventato uno dei fattori della via italiana al declino. Nel ventennio successivo ci sarebbe stato uno spostamento di 10 punti della quota dei salari sul Pil a vantaggio dei profitti (il trend si è invertito dal 2005, ma perché i profitti hanno cominciato a scendere più velocemente dei salari). Il che avrebbe potuto servire se quei maggiori profitti fossero stati usati per investire e rendere il nostro sistema più competitivo, ma così non è stato. Una ricerca presentata nel 2011 dall'economista Riccardo Gallo calcolava che gli investimenti (a prezzi 2000), nel 2009 erano crollati di oltre il 35% rispetto al ‘92. Un trend destinato ad accentuarsi dopo l'introduzione dell'euro, coinvolgendo anche gli ammortamenti per la sostituzione degli impianti. D'altronde, nel dibattito sulla questione del "declino", si è arrivati a un sostanziale accordo nel collocare il punto di svolta proprio intorno al 1995.

A distanza di un quarto di secolo dalla svolta di politica economica che iniziò allora, il bilancio non è favorevole. La ritirata dello Stato imprenditore non solo non ha dato i frutti sperati, ma non è stata sostituita dall'iniziativa privata: l'Italia è ormai quasi completamente priva di grandi aziende capaci di essere player nel mondo globalizzato, a parte le poche rimaste a controllo pubblico (Eni, Enel, Finmeccanica, Fincantieri). Le altre grandi che hanno fatto la storia del nostro sviluppo o non sono più italiane - da Fiat a Pirelli, da Telecom a Electrolux ad Alitalia - o sono scomparse - come Olivetti - o versano in grave crisi come l'Ilva. Un fatto che meriterebbe più di una riflessione.

Box

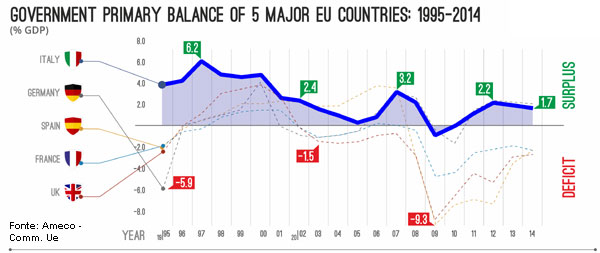

Dal '92 record mondiale di surplus primario

Dopo la crisi del '92 inizia un altro trend che caratterizza l'Italia rispetto a tutti gli altri paesi: un bilancio pubblico con saldo primario costantemente positivo. Il rischio evitato per un pelo di essere costretti a dichiarare default sul debito pubblico spinse i governi di allora, ma poi anche i successivi fino ad oggi, a varare bilanci in cui - escludendo il pagamento degli interessi sul debito - le entrate sono costantemente più alte delle uscite. Solo nel 2009, sotto il colpo della crisi, il saldo è stato negativo.

L'intenzione è sempre stata ovviamente quella di ridurre il debito pubblico e in alcuni periodi ci si è anche riusciti. Oggi poi questa linea ci è imposta dalle regole europee. Questa strategia, però, comporta implicazioni macroeconomiche che andrebbero tenute in debito conto. La dimensione del debito, com'è noto, si misura in relazione al Pil: per ridurlo è dunque necessario che la crescita sia superiore al deficit risultante dal saldo primario più la spesa per interessi. Se però lo Stato assorbe più risorse di quante ne immetta nell'economia la crescita ne risente e si rischia dunque un circolo vizioso in cui, aumentando il più possibile il surplus primario per ridurre il debito, si frena il Pil in maniera più che proporzionale e dunque il rapporto debito/Pil aumenta lo stesso. Il fatto che con la spesa per interessi il bilancio chiuda comunque in deficit non deve ingannare: i soldi degli interessi vanno in parte agli investitori stranieri (che detengono circa un terzo del nostro debito) e per il resto rimangono quasi tutti nel circuito finanziario, senza effetti sull'economia reale.

Specialmente nei momenti in cui l'economia ristagna, fare più deficit sarebbe dunque più efficace ai fini della riduzione del rapporto debito/Pil. Sempre che le risorse immesse nell'economia vengano impiegate per investimenti e non per spesa improduttiva.